日立は事業ポートフォリオ改革からサステナブル成長へ、日立Astemoも非連結化:製造マネジメントニュース(2/2 ページ)

「マクロな外部環境の厳しさを織り込んで保守的な見通し数字に」

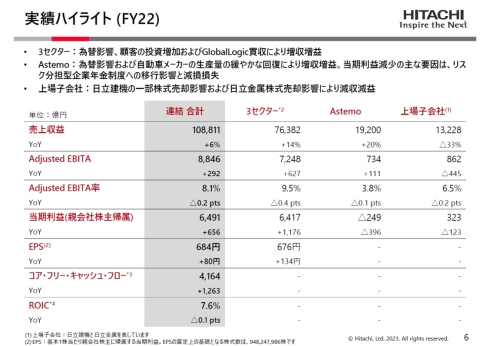

2022年度連結業績は、売上高が前年度比6%増の10兆8811億円、Adjusted EBITAが同3%増の8846億円、コアFCFが同43%増の4164億円、当期利益が同11%増の6491億円となった。デジタルシステム&サービス、グリーンエナジー&モビリティ、コネクティブインダストリーズの3セクターが好調に推移し、日立Astemoも極めて厳しい状況にあった2021年度から緩やかに回復して増収増益で、今回の増収増益の要因となった。

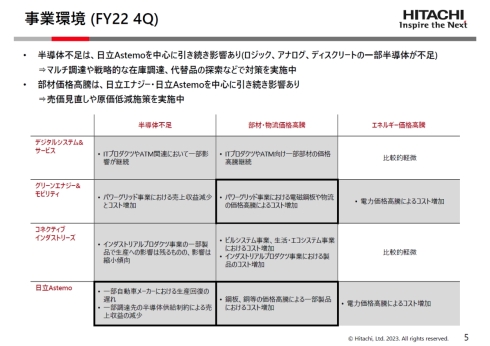

ただし、半導体不足と部材価格高騰、エネルギー価格高騰の影響は引き続いている。日立Astemoは、半導体不足と部材価格高騰、日立エナジーは部材価格高騰の影響が重くのしかかっており、半導体不足はマルチ調達や戦略的な在庫調達、代替品の対策で、部材価格高騰は売価見直しや原価低減で対応を進めている。なお、これまで事業環境のリスク要因としていたロシアによるウクライナ侵攻については「ある程度コントロールできるようになった」(日立 執行役副社長 CFOの河村芳彦氏)として、今回の決算発表から外している。

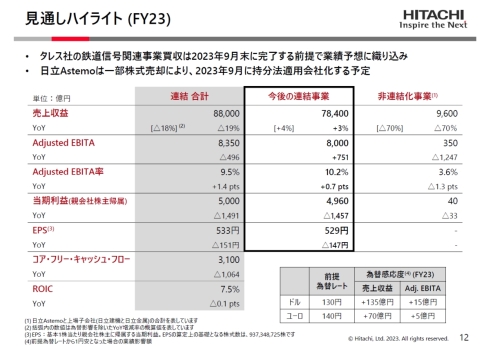

2023年度連結業績見通しは、上場子会社と2023年9月に持ち分法適用会社化される日立Astemoを「非連結事業」、これまでの3セクターの業績を「今後の連結事業」として分けて発表した。今後の連結事業は、売上高が前年度比3%増の7兆8400億円、Adjusted EBITAが同10%増の8000億円、当期利益が同23%減の4960億円。今後の連結事業と非連結事業を合わせた連結合計におけるコアFCFは、同25%減の3100億円。なお、買収作業が長引いているタレスDISの鉄道信号関連事業は2023年9月末に完了する前提で業績見通しに織り込んでいる。

2024中計の主要目標では売上高の年平均成長率5〜7%としているが、2023年度の成長率は3%と低いレベルにとどまっている。小島氏は「事業の収益力に問題はないが、為替変動や日本銀行の政策変更、安全保障といったマクロな外部環境の厳しさを織り込んでかなり保守的な見通し数字になっている。景気後退のリスクも大きく、半導体不足や部材価格高騰も引き続いており影響は無視できない」としている。

関連記事

日立の2024中計は成長モードへシフト、Lumada事業で利益の3分の1を稼ぐ

日立の2024中計は成長モードへシフト、Lumada事業で利益の3分の1を稼ぐ

日立製作所が2021年度決算と2022〜2024年度の中期経営計画「2024中期経営計画(2024中計)」を発表。2024中計の財務目標は、売上高が10兆円にとどまるものの、新たな利益指標として取り入れるAdjusted EBITA率で2021年度の8.3%から12%に伸ばすなど利益率を大幅に伸ばしていく計画である。 日立が2022年度通期業績見通しを上方修正も「経済環境は後退局面に」

日立が2022年度通期業績見通しを上方修正も「経済環境は後退局面に」

日立製作所の2022年度上期の連結業績は、売上高が前年同期比12%増の5兆4167億円、利益指標のAdjusted EBITAが同5.5%増の3930億円で、円安による為替影響と市況回復傾向、グローバルロジックの買収効果により増収となり、日立エナジーや鉄道、ビルシステム、日立ハイテクの計測分析システムのけん引により増益を確保した。 日立がAstemoとGLSにてこ入れへ、為替影響を加味し2022年度通期業績は上方修正

日立がAstemoとGLSにてこ入れへ、為替影響を加味し2022年度通期業績は上方修正

日立製作所が2022年度第1四半期の決算を発表。同年度第1四半期の連結業績は、売上高が前年同期比9%増の2兆5698億円、利益指標のAdjusted EBITAが同4%減の1548億円。急激に円安が進んだ為替影響などにより増収となったが、白物家電などの生活・エコシステム事業、自動車部品事業を手掛ける日立Astemoが減益の要因となった。 日立の製品が破壊的イノベーションを生み出す未来へ――小島新社長インタビュー

日立の製品が破壊的イノベーションを生み出す未来へ――小島新社長インタビュー

日立製作所の新たな取締役 代表執行役 執行役社長兼COOに小島啓二氏が就任した。小島氏に、Lumada事業の成長を含めた2022年度から始まる次期中期計画に向けての方向性や、上場子会社である日立建機の扱い、研究所出身として経営者が技術を知っていることの重要性などについて聞いた。 日立の社長兼COOにLumada立ち上げの小島氏が就任「徹底的にスピードアップ」

日立の社長兼COOにLumada立ち上げの小島氏が就任「徹底的にスピードアップ」

日立製作所は、同社 取締役会長 執行役の中西宏明氏の退任に合わせて、社長兼CEOの東原敏昭氏が会長兼CEOに、代表執行役 執行役副社長 社長補佐を務める小島啓二氏が新たに社長兼COOに就任する人事を発表した。「Lumada」の立ち上げに尽力したことで知られる小島氏は、今後の方針として「徹底的にスピードアップしていく」ことを掲げた。 サプライヤー4社を統合した日立Astemoが始動、2025年に売上2兆円目指す

サプライヤー4社を統合した日立Astemoが始動、2025年に売上2兆円目指す

日立Astemo(アステモ)は2021年1月18日、事業戦略説明会をオンラインで開催した。同社は日立オートモティブシステムズとケーヒン、ショーワ、日信工業が経営統合して2021年1月1日付で発足した新会社だ。出資比率は日立製作所が66.6%、ホンダが33.4%となる。上場については「可能性はあるかもしれないが現時点では検討していない」(日立Astemo CEOのブリス・コッホ氏)という。

関連リンク

Copyright © ITmedia, Inc. All Rights Reserved.

製造マネジメントの記事ランキング

- 生産性100倍に、富士通がソフトウェア開発をAIエージェントで自動化する開発基盤

- 従業員のスキルに応じた「ランク認定制度」も 三菱電機が推進するDX人材育成施策

- 日本は本当に遅れているのか? AI×現場力で始まる日本型モノづくりの逆襲

- 「好きなことは楽しめる間にとことん楽しむ」という考え方の重要性について

- パナソニックは新技術拠点「Technology CUBE」で“実装力のあるR&D”を強化

- アイリスオーヤマなど、無線制御技術を軸に建設業界の課題解決に向けた協業開始

- IOWN APNと画像認識AIにより、約300km離れた工場での外観検査に成功

- AIエージェントが代わりに働くようになったら人は何をするの?

- 「中国のスペースX」銀河航天は衛星をどう量産するのか 製造デジタル基盤の全貌

- 永守氏がニデック完全退任、「経営者としての私の物語にピリオド」

コーナーリンク