トヨタがインド市場に抱く危機感と本気度――スズキとの車両相互補完に至った理由:IHS Future Mobility Insight(3)(1/2 ページ)

今後の自動車市場で重要な役割を果たすインド。トヨタはスズキとの提携により、苦戦するインド市場への対応を加速しようとしている。インド市場の状況とインドにおけるトヨタの事業状況をひもとくことで、同市場におけるトヨタの危機感と本気度を考察する。

トヨタとスズキのインドでの協業拡大シナリオが軌道に乗り始めた

2018年3月29日、トヨタ自動車(以下、トヨタ)とスズキが、インド市場において車両の相互補完(OEM供給ビジネス)を行うことを発表した。具体的には、スズキからトヨタへ「バレーノ」「ビターラ・ブレッツァ」を、トヨタからスズキへ「カローラ」を供給することを予定している。両社は2016年10月に提携交渉を開始し、2017年11月にはインド向けEV(電気自動車)の市場投入に関する覚書を締結していたが、今回のOEM供給の実施によりインドでの協業拡大シナリオはついに軌道に乗り始めた。

とりわけトヨタにとっては、スズキとのインドにおける協業の第1ステップをOEMビジネスとしたことは大きな意味を持つ。トヨタグループとしてスズキの既存モデルを活用していく、すなわち、インドの小型車領域においてトヨタグループ以外の資産をそのまま活用するという決断を下したことになるからだ。これは、激動の自動車業界においてこれまでとは異なったトヨタの姿が見えてきたと筆者は考えている。

まず、この決定に至った背景の考察として、インド市場と、インドにおけるトヨタの事業状況をひもといてみよう。

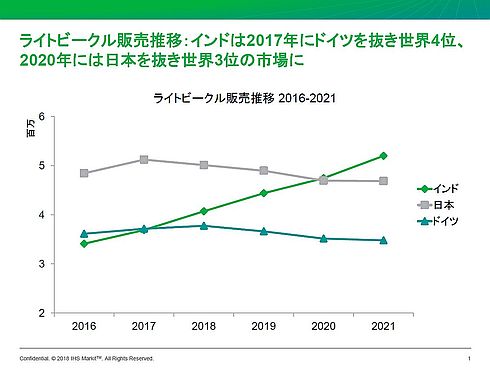

インド市場はここ数年、再び成長速度を上げてきている。2017年のインド国内におけるライトビークル(車両総重量6トン以下の車両)の販売台数は前年比8%増の369万台となり、ドイツを抜き世界4位となった。

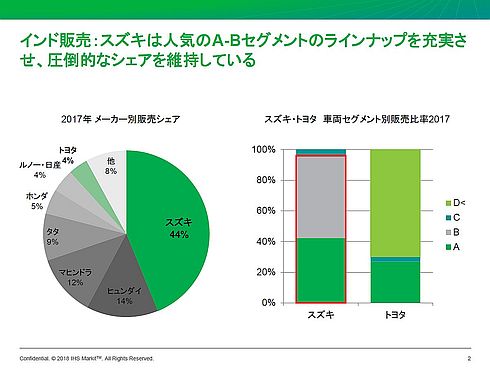

このインド市場が、道路環境や所得状況、税制の観点から考慮しても小型車がメインであることは明白だ。A〜Bセグメントの比率は2017年で80%、今後もしばらくは80%のシェアを維持するとわれわれは予測している。

そういった市場の中でスズキはインド市場を席巻している。2017年の域内販売は162万台となり、シェアは44%に達した。現地生産の規模も群を抜いており、2017年は173万台を生産した。生産車両のラインアップは16車種となっており、これらのうちAセグメントが7車種、Bセグメントが8車種となっている(含商用車)。小型車に特化=現地ニーズに適合したラインアップであることは明らかだ。

一方のトヨタはインド市場で苦戦が続いている。2017年のインド市場でのシェアはわずか4%。なぜこのような状況に陥っているのだろうか。理由は2つある。1つは、トヨタのラインアップと市場ニーズの不一致だ。現在、トヨタがインド市場で販売している9車種のうちほとんどはCセグメント以上の中大型車が占めており、2017年のトヨタのインド販売14万台におけるCセグメント以上の割合は70%を超える。

もう1つの理由は、インド市場の主戦場であるA〜Bセグメント車種の販売低迷である。実はここでも市場ニーズとの不一致が生じている。2010年末に鳴り物入りで投入された「エティオス」の全長は4369mm。これは当時制定されていた物品税の「小型車」カテゴリーには含まれず、小型車への税金10%よりかなり高い22%を課された。

また、2018年中旬にインド市場に投入予定の「ヤリス」は、現在タイで販売されている「ヤリスATIV」と基本仕様は同一で全長は4m超となる。これに対して、インドで2017年7月から導入された物品・サービス税(GST)では、全長4m以下の小型車両が優遇されている。実際に、スズキの乗用車ラインアップも13車種中9車種が小型車両の枠内に収まる仕様となっている。

車両価格の点でも規模の拡大が難しい中、トヨタは劣勢を強いられており、現状を打破するのは容易ではない状況だ。

Copyright © ITmedia, Inc. All Rights Reserved.

製造マネジメントの記事ランキング

- 従業員のスキルに応じた「ランク認定制度」も 三菱電機が推進するDX人材育成施策

- パナソニックは新技術拠点「Technology CUBE」で“実装力のあるR&D”を強化

- 生産性100倍に、富士通がソフトウェア開発をAIエージェントで自動化する開発基盤

- AIエージェントが代わりに働くようになったら人は何をするの?

- 「好きなことは楽しめる間にとことん楽しむ」という考え方の重要性について

- 日本は本当に遅れているのか? AI×現場力で始まる日本型モノづくりの逆襲

- 「中国のスペースX」銀河航天は衛星をどう量産するのか 製造デジタル基盤の全貌

- アイリスオーヤマなど、無線制御技術を軸に建設業界の課題解決に向けた協業開始

- IOWN APNと画像認識AIにより、約300km離れた工場での外観検査に成功

- 富士フイルムBIがトルコ企業を買収、基幹システム導入の海外展開加速

コーナーリンク