家庭に普及する蓄電池、どのように広がるのか:スマートグリッド

東日本大震災以降、蓄電池に対する関心が急速に高まっている。市場調査会社のシード・プランニングによれば、けん引役は住宅市場だ。鉛蓄電池とリチウムイオン二次電池の価格差が1.2倍まで縮まっており、リチウムの伸びが期待できる。

市場調査会社のシード・プランニングは2012年2月9日、蓄電池と蓄電システムに関する市場調査結果を公開した。家庭用や業務用、インフラ用の大容量品、いわゆる「定置用」を対象とした調査であり、2011年度の現状と2020年度の予測を比べている*1)。携帯型機器や電気自動車(EV)用電池は含まない。

*1) 調査期間は2011年9〜12月、以下の17社に聞き取り調査した。電池メーカーである中国BYD(比亜迪)、NEC、エジソンパワー、エリーパワー、ジーエス・ユアサ。システムベンダーである伊藤忠エネクス、正興電気製作所、東芝。住宅メーカーであるイザットハウス、積水ハウス、大和ハウス、トヨタホーム、ミツイホーム。販売会社である伯東とリサイクルワン。この他、三井不動産レジデンシャルと明電舎。

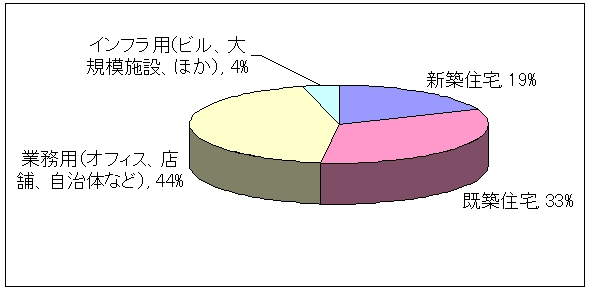

2011年度の出荷量は約2万3582kWh(見込みを含む)、売上高は156億円と見込んだ。出荷先は新築住宅と既築住宅を合わせた住宅用が最も多く、過半数を占めた(図1)。次いで業務用である。

「今回の調査では電気工事が不要でコンセントに差し込んで使う製品を『ポータブル型』、工事が必要なものを『据え置き型』、完成したシステムではなく、システム用の部品として使う『蓄電モジュール』を分けて調査した」(シード・プランニング)。

この分類に従うと、ポータブル型が最も多く55.8%(以下、パーセンテージは容量ベースによる)、次いで据え置き型(30.4%)、蓄電モジュール(13.8%)だ。ポータブルは既築住宅やオフィスで使われており、容量は0.3〜10kWh、主にリチウムイオン二次電池を利用していた。据え置き型は新築住宅やオフィス用であり、容量は2〜10kWhだという。

新築住宅についてはさらに詳細を公表している。出荷規模は4500kWhであり、実数としては1100戸強を見込む。新築住宅向けでは住宅メーカーが安全性を重視していること、リチウムイオン二次電池を使った企画の製品化が遅れていることから、約55%を鉛蓄電池が占めた*2)。

*2) ビルや大規模施設、社会インフラ用途(容量数十〜数百kW)でも鉛蓄電池が主力を占めたという。

用途全体では、リチウムイオン二次電池(75%)が最も多く、次いで鉛蓄電池(24%)、NAS(ナトリウムイオウ電池)だったことと対照的である。

リチウムイオン二次電池の1kWh当たりの平均単価は51.2万円だった。これは鉛蓄電池(42.7万円)の1.2倍である。リチウムイオン二次電池の生産、出荷数量が伸びるにつれて鉛蓄電池との価格差が縮まっていることが分かる。

2020年度には市場が40倍に成長

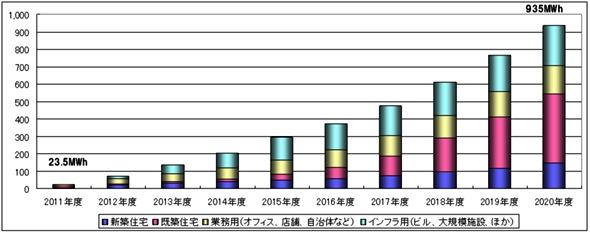

シード・プランニングによれば、2020年度の市場規模は2011年度の約40倍に相当する93万5000kWh(935MWh)まで成長するという(図2)。

今後数年間の電池需要を後押しする要因は以下の通り。まず2012〜2013年度には定置用蓄電池への補助金交付が続くと予想できる。経済産業省は平成23年度の第3次補正予算で210億円を確保、「定置用リチウムイオン蓄電池導入促進対策事業費補助金」として、購入者が購入した額の3分の1を補助する計画だ。

住宅メーカーは太陽光発電システムと組み合わせ、蓄電池を備えた住宅の製品化を始めており、自治体や大手企業が防災対策のために定置型蓄電池を予算化しつつある。

さらに、2012年7月には再生可能エネルギーの固定価格買取制度が始まり、メガソーラー建設と合わせて、系統安定化のために比較的大規模な定置型蓄電池の需要が拡大すると見込んだ。

シード・プランニングは今回の調査結果の詳細を調査研究レポート「定置用蓄電池/蓄電システム市場動向調査―スマートコミュニティに向けた蓄電池普及への各社の戦略―」として販売している。

関連記事

大型電池の世界市場が5年後に2兆円に成長、富士経済が予測

大型電池の世界市場が5年後に2兆円に成長、富士経済が予測

リチウムイオンはEV用途で伸びる エネルギー自給目指す「スマートシティ」の分譲始まる、パナホームが街まるごとで

エネルギー自給目指す「スマートシティ」の分譲始まる、パナホームが街まるごとで

50〜100戸規模で蓄電池付きもある 節電や停電に備える大容量蓄電池、課題は何か

節電や停電に備える大容量蓄電池、課題は何か

蓄電以外の周辺機能に幅がある 使ってみて分かった、家庭用蓄電装置の未来

使ってみて分かった、家庭用蓄電装置の未来

ソニーの一般家庭向けの小型蓄電池の魅力とは

Copyright © ITmedia, Inc. All Rights Reserved.

製造マネジメントの記事ランキング

- 従業員のスキルに応じた「ランク認定制度」も 三菱電機が推進するDX人材育成施策

- パナソニックは新技術拠点「Technology CUBE」で“実装力のあるR&D”を強化

- 生産性100倍に、富士通がソフトウェア開発をAIエージェントで自動化する開発基盤

- AIエージェントが代わりに働くようになったら人は何をするの?

- 「好きなことは楽しめる間にとことん楽しむ」という考え方の重要性について

- 日本は本当に遅れているのか? AI×現場力で始まる日本型モノづくりの逆襲

- 「中国のスペースX」銀河航天は衛星をどう量産するのか 製造デジタル基盤の全貌

- アイリスオーヤマなど、無線制御技術を軸に建設業界の課題解決に向けた協業開始

- IOWN APNと画像認識AIにより、約300km離れた工場での外観検査に成功

- 富士フイルムBIがトルコ企業を買収、基幹システム導入の海外展開加速

コーナーリンク

広がる蓄電池

広がる蓄電池 図1 定置用蓄電池の用途別出荷先 蓄電能力ベース(kWh)で比率を算出した。出典:シード・プランニング

図1 定置用蓄電池の用途別出荷先 蓄電能力ベース(kWh)で比率を算出した。出典:シード・プランニング 図2 定置用蓄電池の市場規模予測 住宅向けの成長率が高く、2020年には5割を超えている。出典:シード・プランニング

図2 定置用蓄電池の市場規模予測 住宅向けの成長率が高く、2020年には5割を超えている。出典:シード・プランニング