国力低下が製造業の土台を揺るがす!? ――日の丸製造業の現在地:ものづくり白書2014を読み解く(前編)(1/4 ページ)

人口のおよそ4人に1人が65歳以上の高齢者。国民1人当たりの生産性は世界20位以下。円安なのに貿易赤字は膨らみ、国の経常収支は縮小続き……。アベノミクスで経済情勢は上向きとされるのが、モノづくり大国・日本の先行きはどうも心もとない。果たして、日本の製造業はどこに向かうのか。経済産業省「ものづくり白書」の最新版(2014年版)から、現状と動向を探る。

第2次安倍晋三政権による経済政策、いわゆる“アベノミクス”により「回復傾向にある」とされる日本経済。しかし、製造業の現状を見ると一部好調産業を除いて、決して「復活した」とは言い難い状況が続く。製造業の復活は日本経済が本格成長軌道に入るには製造業の復活は不可欠な要素であるが、なぜ産業によって大きな差が発生しているのか。またどのような課題を抱えているのか。

そこで、今回から2回に分けて、2014年6月に経済産業省から発表された「2014年版ものづくり白書(ものづくり基盤技術振興基本法第8条に基づく年次報告)」(以下、ものづくり白書)を読み解き、日本の製造業の現在地と課題解決策について分析する。

脱リーマンショックの達成度

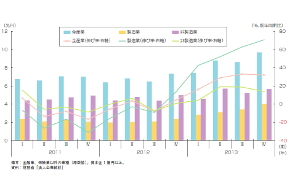

経済産業省の「2014年度版ものづくり白書」(ものづくり基盤技術振興基本法第8条に基づく年次報告)によれば、アベノミクス効果から日本の経済情勢・企業業績は上昇傾向にあるという。その裏付けとして、白書が掲げるデータは下記の通りだ。

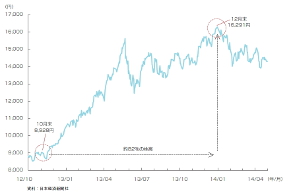

確かに、アベノミクス以降、日経平均株価は上昇に転じ、近年1万5000円台後半をキープしている。リーマンショック以前の2005〜2007年の3年間を見ても、日経平均株価(の各年12月終値)は1万6000円前後。これを見る限り、少なくとも、株式市場での資金調達環境は、リーマンショック以前の水準へと戻り始めたといえる。しかし、1万5000円台後半という数値は、1990年代に比べて3000〜4000円ほど低く、株価が今の水準であっても、日本経済が本当に良くなったとはいえない。現実的には、アベノミクス直前よりは“ましになった”というのが現実だろう。

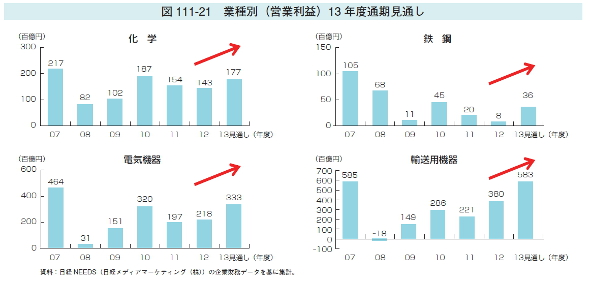

それでも、製造各社の業績は上向きで「リーマンショック以前の勢いを取り戻しつつある」と白書は指摘し、以下のデータを示す。

ただ、このデータを見ると、営業利益でリーマンショック前(2007年)の水準に完全に戻しているのは輸送用機器メーカーのみ。化学・鉄鋼・家電機器の営業利益はリーマンショック前の水準に達していない。また今後そのレベルに戻るかどうかも不透明だ。

壊滅的な状況の電機大手

中でも心配なのが、やはり電機大手だ。

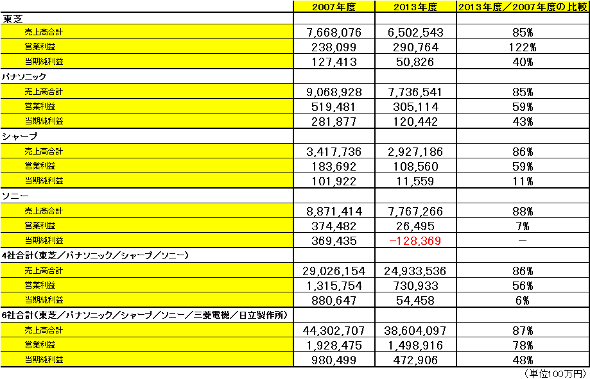

周知の通り、リーマンショック以降、パナソニック、シャープ、ソニーが立て続けに巨額の赤字を計上。パナソニック、シャープはリストラクチャリングでどうにか黒字転換を果たしているが、ソニーは2013年度(2014年3月期・連結)も1283億円超の赤字。2014年度も業績下方修正を行い2300億円の純損失が出る計画となっている。2008年度からの6年間で同社が計上した純損失を合計すると1兆円近くなり、1兆円もの資産が失われたことになる。

東芝にしても、2013年度(2014年3月期・連結)の純利益は2007年度の半分にも満たず、パナソニックの純利益も2007年度の43%、シャープも11%というレベル。ソニーに至っては、営業利益が2007年度の10分の1にも満たない。また、これら4社に三菱電機、日立製作所の連結業績を合算しても、2013年度(2014年3月期・連結)の売上高・営業利益・純利益はそれぞれ、2007年度の87%・78%・48%といった水準。売上高・営業利益は戻しているといえるが、純利益の合計は2007年度の2分の1にも達していないという。

躍進するアップル、サムスン

日本の電機大手が苦戦する中、海外電機大手の現状はどうなのか。

日本の電機大手を苦しめた韓国サムスン電子(Samsung Electronics)は、リーマンショック後も堅調に業績を伸ばし、2013年度(2013年12月期)の総売上高は日本円換算で20兆円超(2008年度比約1.7倍)。営業利益も約3兆3000億円(同約5.6倍)にまで成長した。同社は、中国メーカーの攻勢で苦境に立たされており、日本の電機大手と同じ境遇に追い込まれそうだが、リーマンショック後に世界経済が停滞する中、企業規模(売上高・営業利益)を日本最大のメーカーであるトヨタ自動車と並ぶほど成長させた点は、驚異的だといえるだろう。

また、米国アップル(Apple)に至っては、2008年以降の成長度合いがサムスン電子以上だ。2013年度(2013年9月期)の売上高が約1700億ドル(約15兆8600億円)で2008年度の4.5倍以上に達している。営業利益約490億ドル(約4兆5500億円)・純利益約370億ドル(約3兆4400億円)についても、2008年度の6倍以上だ。アップル製品(ハードウェア・プロダクト)は基本的に、スマートデバイスとPCだけで、重電を手掛けているわけでもなくSIサービスも展開していない。にもかかわらず、売上高は、日本のどの電機大手・IT企業よりも大きい。この劇的な成長は、世界の消費者のニーズ(欠落)を補うプロダクトとそれを起点にした集客・集金のプラットフォームを創造することが、いかに巨大な収益につながるかを端的に示すものだろう。

さらに、サムスン電子にせよ、アップルにせよ、利益率(2013年の売上高純利益率)が非常に高い。サムスン電子は約13%、アップルは20%以上となっており、利益率が1〜3%程度の日本の電機大手とは全く構造が異なっている。アップル、サムスン電子の利益率がこれほど高いカラクリについては他の機会に譲るが、企業としての「手取り収入」の格差は、企業体力・競争力・開発力の差となって現れる。日本の電機大手は今後も苦しい戦いを強いられそうだ。

Copyright © ITmedia, Inc. All Rights Reserved.

製造マネジメントの記事ランキング

- 生産性100倍に、富士通がソフトウェア開発をAIエージェントで自動化する開発基盤

- 従業員のスキルに応じた「ランク認定制度」も 三菱電機が推進するDX人材育成施策

- 日本は本当に遅れているのか? AI×現場力で始まる日本型モノづくりの逆襲

- 「好きなことは楽しめる間にとことん楽しむ」という考え方の重要性について

- パナソニックは新技術拠点「Technology CUBE」で“実装力のあるR&D”を強化

- アイリスオーヤマなど、無線制御技術を軸に建設業界の課題解決に向けた協業開始

- IOWN APNと画像認識AIにより、約300km離れた工場での外観検査に成功

- AIエージェントが代わりに働くようになったら人は何をするの?

- 永守氏がニデック完全退任、「経営者としての私の物語にピリオド」

- 「中国のスペースX」銀河航天は衛星をどう量産するのか 製造デジタル基盤の全貌

コーナーリンク