米国が目指すEVの普及、100万台構想は実現できるのか(中編):電気自動車 100万台構想

電気自動車の材料コストの半分を占めるのが、二次電池(バッテリー)と関連システムだ。ガソリン価格が高騰する一方、二次電池の価格は着実に下がっていく。今後、電池価格が1kWh当たり500米ドルを切らなければ、ガソリン車に対抗できないという予測がある。米国は日本や韓国から二次電池を輸入するだけではなく、24億米ドルを投じて国内の電池産業を強化拡大し、2015年には電気自動車用二次電池のシェア40%を狙う。

前編では、バラク・オバマ大統領がうたう「電気自動車100万台構想」を紹介し、米国と中国が電気自動車の導入台数で世界を先導するという予測を示した。

100万台構想の実現には、原油価格や米国経済の健全性、この政策に対するワシントンの議員らの姿勢、リチウムイオン二次電池の供給状況や価格、技術開発に関する課題、充電インフラへの投資、企業や政府が保有する車両の電気自動車やハイブリッド自動車への買い替え、日本経済の回復速度など、さまざまな要素などが関係することも紹介した(@IT MONOist)。

ガソリン1ガロン当たり5米ドルが条件か

エネルギー関連に特化した米国の市場調査会社であるPike Researchのアナリストであるジョン・ガートナー(John Gartner)氏は、「これらの要素のうち幾つかは、電気自動車の需要を喚起するか否かの転換点になり得る。例えば、ガソリン価格が1ガロン(約3.8l)当たり5米ドル*1)に高騰し、その状態が長期間続けば、追い風となって電気自動車の需要は実質的かつ大幅に拡大するだろう。しかし、ガソリン価格が下がれば、経済は失速して不況に陥り、7500米ドルに上る電気自動車の政府補助金は削減または廃止され、電気自動車の販売台数は減ってしまうだろう」と述べている。

*1)訳注 アメリカ自動車協会(AAA)が公開する「AAA Fuel Gauge Report」によれば、セルフサービス型のスタンドにおけるレギュラーガソリンの全米平均価格は、2010年6月から9月にかけて約2.7米ドルで安定していた。その後、一直線に上昇し、2011年4月には3.8米ドルに達した。ガソリン価格が高いカリフォルニア州やニューヨーク州など7州では4米ドルを上回っている。

米国エネルギー情報局(EIA)は2011年3月8日に、北アフリカと中東地域の情勢不安から、2011年の原油の平均予想価格を前回の予測値から14米ドル引き上げ、1バレル(42ガロン、約160l)当たり105米ドルに上方修正している。さらに、産油国の政治的な混乱により、石油の安定供給が不確実になることから、2011年の夏ごろまでに1バレル当たり130〜150米ドルに達するという見方もある。今後の長期的な懸案事項は、石油の産出量が最大となる時期(ピークオイル)がいつなのかということだ。

電池価格は1kWh当たり300米ドル以下になる

ガソリン価格ほど印象的ではないが、電気自動車の普及率に少なからぬ影響を及ぼす要因は他にもある。リチウムイオン二次電池のコストだ。

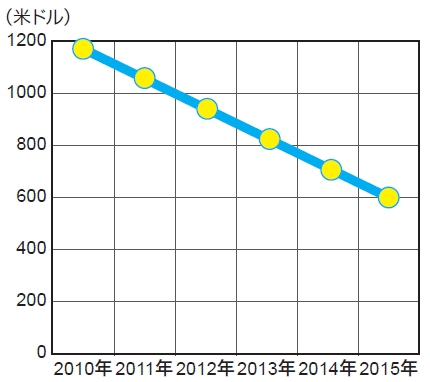

図1 リチウムイオン二次電池の予想価格 kWh(キロワット時)当たりの価格を示した。2010年には1000米ドルを超えているが、2015年には600米ドルまで下がる見込みだ。二次電池自体の他、バッテリーマネジメントシステムや周辺の電装品の価格を含む。出典:Pike Research

図1 リチウムイオン二次電池の予想価格 kWh(キロワット時)当たりの価格を示した。2010年には1000米ドルを超えているが、2015年には600米ドルまで下がる見込みだ。二次電池自体の他、バッテリーマネジメントシステムや周辺の電装品の価格を含む。出典:Pike ResearchPike Researchによれば、周辺回路などを含む電池の価格は、現在、1kWh当たり1000米ドル前後で推移しているが、着実に下がる傾向にある。一般的に、電池システムは電気自動車のコストの約50%を占めている。大半のアナリストの間で意見の一致を見ていることがある。今後数年間で電気自動車がガソリン車と価格面で競争できるようになるためには、電池の価格は1kWh当たり500米ドル以下に下がらなければならない(図1)*2)。しかし、500米ドル以下になるのは2015年以降だろうというのが、Pike Researchの予測だ。いずれにせよ、メーカー間の競争が進み、二次電池の生産量が増え、電池のエネルギー密度が高まるにつれて、価格は下がっていく。

*2)訳注 2011年時点では、米国政府の補助金や税制優遇策によって、電気自動車にある程度の競争力を持たせている。

事実、米国の国際経営コンサルティング会社であるPRTMでGlobal e-Mobility Practice担当ヘッドディレクタを務めるオリバー・ハジメ(Oliver Hazimeh)氏によれば、リチウムイオン二次電池市場は、2年前の約110億米ドルから、2020年には約500億米ドルに成長する見通しだ。「このまま行けば、2018年には1kWh当たり300米ドルに下がる」(同氏)。

電気自動車用の二次電池技術に関する大半の専門家の予想はこうである。主要電池メーカーが2015年までにリチウムイオン二次電池以外の電池の量産を開始することはない。むしろ、電池材料を化学的に改良し、高価な金属を安価な材料に置き換えて、1kWh当たりのコストを引き下げてくる。しかし、2020年には、リチウム空気二次電池、空気亜鉛二次電池といった次世代の技術を採用した二次電池の生産が始まるだろう。

リチウムイオン二次電池の世界生産シェアの約75%を日本と韓国の企業が占めており、LG ChemやSamsung Electronics、ソニー、パナソニックを含む大手企業の間の激しい競争により、価格が下がってきた。震災後の日本の危機的状況が今後、日本の電池メーカーの競争力や電池の1kWh当たりの価格にどのような影響を及ぼすかは、現時点では明らかではない。

日本と韓国への挑戦者として浮上してきたのが中国である。中国の自動車メーカーは2020年まで152億米ドルの資金援助を政府から受け、電気自動車と二次電池の研究開発や製造設備への投資を増やしている。また、中国は、先行開発対象となった都市への充電スタンドの建設を含む大掛かりなインフラ投資を行っている。China Outlook Consultingによれば、中国は、米国と同様、2015年時点のハイブリッド自動車の普及台数目標を100万台に設定している。

米国を電池先進国に変える

これまで、電気自動車向けの電池ビジネスでは米国の存在感の無さが目立っていた。しかし、2009年、米エネルギー省(DOE)は米国再生再投資法(ARRA:American Recovery and Reinvestment Act)の施策の一環として、最先端の二次電池と関連する電装品の製造に最大20億米ドル、さらに電気自動車の実証計画と配備計画に最大4億米ドルの助成金を支給することを発表した(表1)。

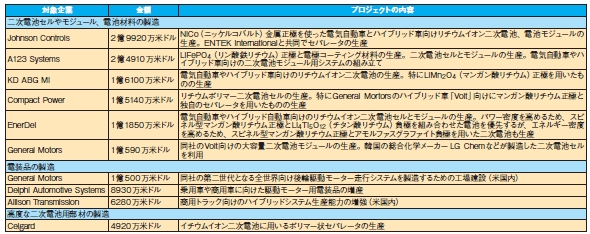

表1 米エネルギー省の電気自動車プロジェクトから融資を受けた主要企業 金額順に上位10社を選んだ。電池メーカーへの支援が手厚いことが分かる。米国再生再投資法に基づき、総額は24億米ドルに上る。出典:米エネルギー省

表1 米エネルギー省の電気自動車プロジェクトから融資を受けた主要企業 金額順に上位10社を選んだ。電池メーカーへの支援が手厚いことが分かる。米国再生再投資法に基づき、総額は24億米ドルに上る。出典:米エネルギー省エネルギー省によれば、2009年、米国には最先端の自動車用二次電池を製造している工場は2カ所だけしかなく、生産量は世界シェアの2%に満たなかった。同省の予測によれば、2012年までに30カ所の電池工場が稼働し始め、世界シェアの20%を生産する能力を持つようになる。2015年には、シェアは40%にまで高まる。

2009年にエネルギー省から助成金を受けた企業の1つはA123 Systemsだ。ナノスケールのLiFePO4(リン酸鉄リチウム)正極材料を利用する最先端のリチウムイオン二次電池の開発・製造のため、2億4910万米ドルの助成金を受けた。A123 Systemsは2010年9月、デトロイト近郊に位置するミシガン州リボニアに電池工場を完成させた。同工場は現在、北米最大の自動車用リチウムイオン二次電池の生産工場である。同社は2011年末までに全工場の合計生産能力を最大600MWhから、最大760MWh以上に拡張する見通しだ。(後編に続く)

Copyright © ITmedia, Inc. All Rights Reserved.

モビリティの記事ランキング

- EV普及は“移動の不安解消”が鍵 ホンダは2030年に向けEV充電器を数千口へ拡大

- 旅客船の「レベル4相当」自律運航の実力は? 操船ブリッジかぶりつきレポート

- スズキがカナデビアの全固体電池「AS-LiB」事業を買収、宇宙機向けで実績

- ローム買収を検討するデンソーは半導体メーカーになり切れるのか

- 三菱マヒンドラ農機が会社清算へ、創業から112年の歴史に幕

- ホンダが米国生産車を日本に導入、2026年後半に「インテグラ」と「パスポート」

- ヤマハ発動機が原付二種に初のファッションモデル「Fazzio」投入、シェア拡大へ

- 2040年のxEV向け駆動用電池市場は2024年対比2.6倍に拡大

- 自動車産業の新たな競争構図は「フィジカルAIカー」対「エンボディドAIカー」へ

- ホンダが着脱式バッテリーを搭載した原付一種の電動二輪車を発売

コーナーリンク