コロナ禍を逆手に取るソニー、通期の営業利益率は10%、純利益は初の1兆円へ:製造マネジメントニュース(2/2 ページ)

ソニーは2021年2月3日、2021年3月期(2020年度)第3四半期(10〜12月)の業績を発表した。新型コロナウイルス感染症(COVID-19)拡大の影響による“巣ごもり需要”でゲーム分野や音楽分野が好調で、第3四半期としては過去最高クラスの好決算となった(売上高は2番目)。

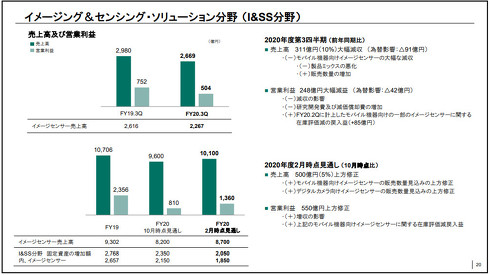

イメージセンサー事業のリスク要因だった中国向け規制も回避

さらに、イメージセンサーなどを扱うイメージング&センシング・ソリューション分野 (I&SS分野)において、第2四半期決算でリスク要因として説明した、米国政府が2020年8月に発表した中国特定企業向け再輸出規制も回避し、再度輸出を行えるようになったという。これは、中国の華為技術(ファーウェイ)と関連企業に対し、米国の技術やソフトウェアを用いて国外で製造された直接製品について、ファーウェイなどへの再輸出を行う際に、米国商務省産業安全保障局(BIS)の許可が必要だとするものだ。これにソニーのCMOSイメージセンサーが含まれていたため、一時的に納入を停止していた。しかし、許可を取得したことにより11月下旬以降、一部の出荷を再開したとしている。

通期で見た場合「当該顧客向けの売上高は、前年度比で大幅な減少となる見込みだ」(十時氏)としているが、新規顧客拡大に取り組んできた成果が出た他、デジタルカメラ向けイメージセンサーの需要が大きく回復してきたことで、通期業績は当初見込みよりは回復する見通しだ。生産面でも第3四半期は月平均でウエハー換算11万7000枚(300mmウエハー換算)の実績となり、第2四半期(同11万枚)より上振れている状況だ。また、第4四半期は同12万7000万枚となりほぼフルキャパシティーとなる。このため長崎工場での新棟の稼働は予定通り2021年4月に行うとする。

十時氏は「予定通り新棟の稼働は行うが、稼働後の増設などは状況を見ながら進めていく。不透明な状況が続くので、柔軟性を高めて環境変化に対応できるような形で進める」と考えを述べている。

通期純利益は初の1兆円へ

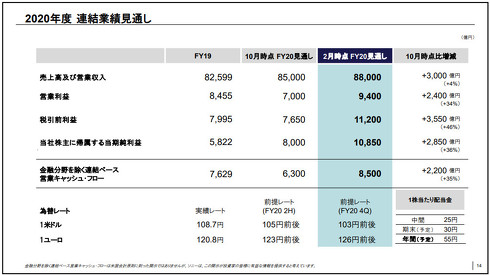

こうした各分野が想定以上の好調やリスク低減を行えた状況を受け、通期業績見通しは大幅に上方修正を行う。売上高は、前回予想比3000億円増の8兆8000億円、営業利益は同2400億円増の9400億円、税引き前利益は同3550億円増の1兆1200億円、当期純利益は同2850億円増の1兆850億円としている。通期で1兆円以上の利益を計上すれば、ソニーとしては初となる。また、営業利益率も10%を突破し、財務体質は大幅に強まっている。

今回の好業績はコロナ禍で混乱する中で生まれた特殊な環境による要因もあるが、十時氏は今回同様の利益水準を「来期以降も持続できる」という見通しを示す。「個々の事業が強くなっている。個々の環境でそれぞれの年度の利益を見るとさまざまな状況が生まれるとは考えるが、中期的なトレンドとして、利益水準は上げていけると考えている」と十時氏は述べている。

その要因として、十時氏は「個人的な感覚として、社内での利益率に対しての意識が高まっていると感じている。個人的な経験から考えても利益率が低い事業は持続性の観点で問題がある。そのため、利益率は重視している。また、利益率の考え方についても、グローバルでベンチマークとする企業との比較は常に行っている。これは競合相手に対して利益率が大きく劣るということは競争に負ける可能性が高まるということだからだ。競合の利益率が高い場合は、利益率がなぜ高いのかということを常に考えておく必要がある。そういう意味では、こうしたベンチマークと比べてどこに利益率を上げられる余地があるのかは見ている」と語っている。

Copyright © ITmedia, Inc. All Rights Reserved.

関連記事

ソニー、巣ごもり需要好調も米国の中国向け再輸出規制が今後の足かせに

ソニー、巣ごもり需要好調も米国の中国向け再輸出規制が今後の足かせに

ソニーは2020年10月28日、2021年3月期(2020年度)第2四半期の業績を発表した。新型コロナウイルス感染症(COVID-19)拡大の影響から家庭での“巣ごもり需要”によるゲームや音楽、ホームAV製品などが好調だった一方で、米中貿易摩擦で米国政府の中国特定大手企業に対する再輸出規制により、イメージセンサー事業が大きな打撃を受ける結果となっている。 「感動」を再定義、ソニーが考える“インターネットの脅威”の乗り越え方

「感動」を再定義、ソニーが考える“インターネットの脅威”の乗り越え方

ソニーは2018年5月22日、新たに吉田憲一郎氏が代表取締役社長 兼 CEOになって初となる、2019年3月期(2018年度)〜2021年3月期(2020年度)の中期経営計画を発表。3年間の累計営業キャッシュフローを前3カ年比で5000億円以上増加させ、2兆円を目指すとした。 新型コロナでもソニーの基軸は「人」、イメージング&センシングでNo.1目指す

新型コロナでもソニーの基軸は「人」、イメージング&センシングでNo.1目指す

ソニーは2020年5月19日、2020年度の経営方針説明会を開催した。次世代機PS5の市場投入が期待されるゲーム関連事業に加え、マイクロソフトとの協業を発表したセンシング事業などの説明を行った。 ソニーが次世代自動車「VISION-S」の公道走行テストをオーストリアで開始

ソニーが次世代自動車「VISION-S」の公道走行テストをオーストリアで開始

ソニーは2021年1月11日(現地時間)、オンラインで開催中の「CES 2021」(2021年1月11〜14日)において、次世代自動車プロジェクトとして推進する「VISION-S プロジェクト」の試作車両を完成させ、欧州で公道走行テストを開始したことを明らかにした。 ニューノーマルでソニーが示す価値、センシングや映像技術をモビリティや宇宙に

ニューノーマルでソニーが示す価値、センシングや映像技術をモビリティや宇宙に

2020年10月20〜23日にオンラインイベントとして開催された「CEATEC 2020 ONLINE」のキーノート講演として、ソニー代表執行役副会長の石塚茂樹氏が登壇した。「ニューノーマル社会にソニーが提供する新たな価値」をテーマとし、新型コロナウイルス感染症(COVID-19)拡大による変化を踏まえ、その中でテクノロジーにより人々が安心してエンタテインメントを楽しめる新たな価値について提言した。 ソニーがイメージセンサーで次に起こすブレイクスルー

ソニーがイメージセンサーで次に起こすブレイクスルー

さまざまな映像製品に革新をもたらし続けているソニーのCMOSイメージセンサー。「自分越え」の革新を続けるその裏側には何があるのか。革新製品の生まれた舞台裏を小寺信良氏が伝える。 自動運転に必要なセンシング技術、ソニーの出した答えは“人の目超え”

自動運転に必要なセンシング技術、ソニーの出した答えは“人の目超え”

ソニーは「第1回 名古屋オートモーティブワールド」(2018年9月5〜7日、ポートメッセなごや)において、車載用イメージセンサー技術を紹介。同技術についての詳細な説明を国内の展示会で一般公開したのは初めてだという。