日系製造業の買収が失敗する理由――デューデリ不足でシナジー見誤り:製造マネジメントニュース(1/2 ページ)

PwC Japanグループは2019年6月7日、「製造業のM&Aに欠落しがちな視点〜生産改革と見えない資産を評価することの重要性」をテーマにメディアセミナーを開催。日系製造業のM&Aトレンドを解説するとともに、製造業M&Aの成否を左右する「オペレーショナルデューデリジェンス」の重要性を訴えた。

PwC Japanグループは2019年6月7日、「製造業のM&Aに欠落しがちな視点〜生産改革と見えない資産を評価することの重要性」をテーマにメディアセミナーを開催。PwCアドバイザリーでパートナーを務める鈴木慎介氏が登壇し、日系製造業のM&Aトレンドを解説するとともに、製造業M&Aの成否を左右する「オペレーショナルデューデリジェンス(以下オペレーショナルDD、生産オペレーション面における買収先の調査)」の重要性を訴えた。

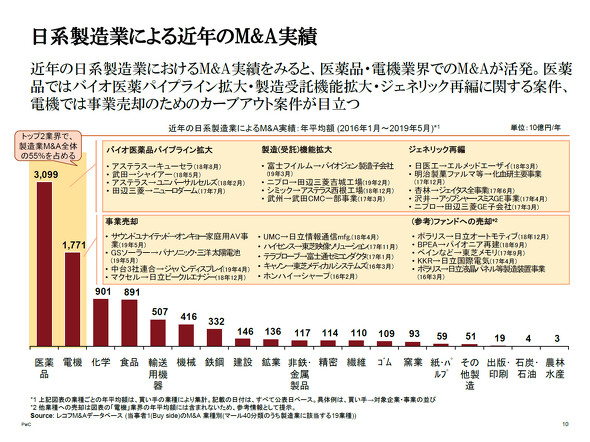

2016年1月から2019年5月までに実行された日系企業が関わるM&Aは医薬品と電機領域で特に活発な動きが見られた。医薬品領域ではバイオ医薬品のパイプライン拡大やジェネリック医薬品の再編を見越した案件が増加し、同期間における領域全体での年平均額は3兆円超に達する。

電機領域では大手総合メーカーが事業売却をしたケースが目立つ。大手電機メーカーが傘下の事業会社を同業他社に売却した案件では、フォルシア(Faurecia)によるクラリオン、マクセルによる日立ビークルエナジー、UMCエレクトロニクスによる日立情報通信マニュファクチャリング、キヤノンによる東芝メディカルシステムズの買収などが記憶に新しい。また、投資ファンドを買い手とする案件も増えており、日立オートモティブシステムズメジャメントや東芝メモリといったファンドへの事業売却や、経営再建のためファンド傘下に入ったパイオニアなどがあった。

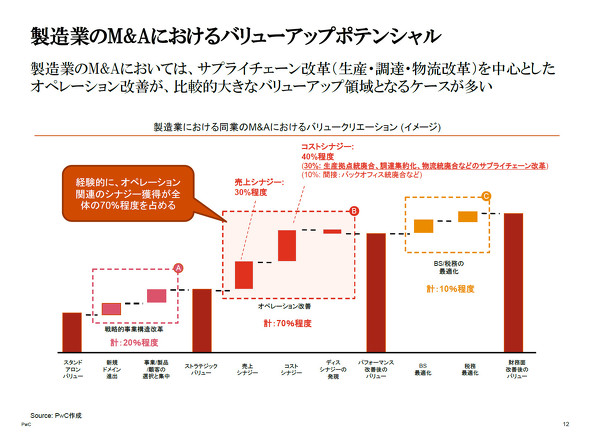

鈴木氏は、製造業企業におけるM&Aの成否は原価率低減に向けたコストシナジーが創出できるかにあると指摘する。買収先企業の価値向上には、新規事業創出や自社事業との統廃合による「戦略的事業構造改革」、営業体制や生産拠点統廃合などサプライチェーンの「オペレーション改善」「バランスシートと税務の最適化」といった手法があるが、その中でもオペレーション改善は特に効果が大きい。「最近のM&Aは入札方式を取ることが多く、買収先企業を高値づかみするケースがある。のれんの減損損失を将来発生させないためにも、M&Aでは買収先企業のオペレーション面におけるバリューを深く検討することが重要」(鈴木氏)とする。

Copyright © ITmedia, Inc. All Rights Reserved.

製造マネジメントの記事ランキング

- 生産性100倍に、富士通がソフトウェア開発をAIエージェントで自動化する開発基盤

- 従業員のスキルに応じた「ランク認定制度」も 三菱電機が推進するDX人材育成施策

- 日本は本当に遅れているのか? AI×現場力で始まる日本型モノづくりの逆襲

- 「好きなことは楽しめる間にとことん楽しむ」という考え方の重要性について

- アイリスオーヤマなど、無線制御技術を軸に建設業界の課題解決に向けた協業開始

- IOWN APNと画像認識AIにより、約300km離れた工場での外観検査に成功

- パナソニックは新技術拠点「Technology CUBE」で“実装力のあるR&D”を強化

- AIエージェントが代わりに働くようになったら人は何をするの?

- 永守氏がニデック完全退任、「経営者としての私の物語にピリオド」

- 富士フイルムBIがトルコ企業を買収、基幹システム導入の海外展開加速

コーナーリンク

PwCアドバイザリーの鈴木慎介氏

PwCアドバイザリーの鈴木慎介氏