半導体後工程のターンキープロバイダーへ、ヤマ発が新川とアピックヤマダを買収:製造マネジメントニュース(1/2 ページ)

ヤマハ発動機、新川、アピックヤマダの3社は2019年2月12日、東京都内で会見を開き、同日に発表した事業統合について説明。「日本のモノづくり力を結集した半導体後工程のトータルソリューションを提供する」(ヤマハ発動機)という。

ヤマハ発動機、新川、アピックヤマダの3社は2019年2月12日、東京都内で会見を開き、同日に発表した事業統合について説明した。表面実装機大手のヤマハ発動機が出資する形で、半導体後工程装置大手である新川とアピックヤマダを同社傘下に収め「日本のモノづくり力を結集した半導体後工程のトータルソリューションを提供する」(ヤマハ発動機 取締役 常務執行役員の加藤敏純氏)方針である。

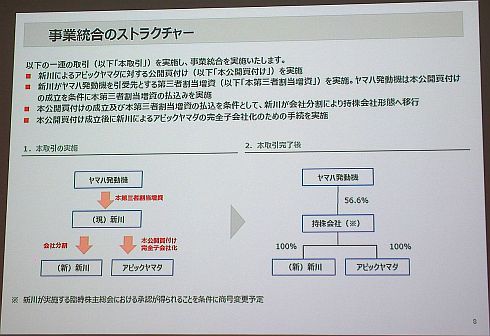

今回の3社の事業統合のプロセスは少し複雑だ。まず、ボンディング装置大手の新川が、株主総会での承認をへた後、2019年5月上旬からモールディング装置大手のアピックヤマダへの株式公開買付けを行い、アピックヤマダが新川の完全子会社となる。これに併せて新川は、ヤマハ発動機を引受先とする第三者割当増資を実施。ヤマハ発動機は新川に約100億円を払い込み、新川はこのうち70億円をアピックヤマダの株式公開買付けなどに充てる。

これらの株式公開買付けと第三者割当増資は2019年6月下旬に完了する予定。同年7月1日付で、新川は会社分割により持株会社形態へ移行する。この持株会社の傘下の完全子会社として、会社分割で新たに設立される新川とアピックヤマダが入る。ヤマハ発動機は、この持株会社に56.6%を出資する親会社となる。

持株会社の社名は未定。本社所在地は新川と同じ東京都武蔵村山市に置くが、現時点では登記上の本社としており、実質上の本社は今後決定する。資本金は1億3360万円。役員構成は、ヤマハ発動機出身者4人、新川出身者1人、アピックヤマダ出身者1人、社外取締役3人とする予定。決算期はヤマハ発動機に合わせて12月31日とする。現在の新川と同様に、東証1部への上場も維持する予定だ。

なお、アピックヤマダの完全子会社化の完了時期については、株式公開買付けの結果によるため未定としている。

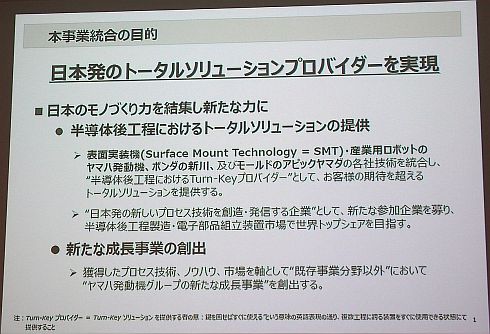

半導体後工程のターンキープロバイダーへ

今回の事業統合は、ヤマハ発動機の表面実装機と産業用ロボット事業、新川のボンディング装置、アピックヤマダのモールディング装置という、各社の有力な技術を統合し、「半導体後工程におけるターンキープロバイダーとして、お客さまの期待を超えるトータルソリューションを提供する」(ヤマハ発動機の加藤氏)ことを目的としている。

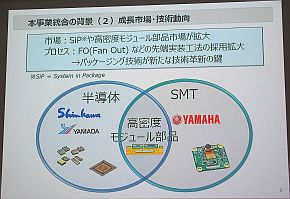

加藤氏は「半導体後工程装置市場は短期的には変化が大きいが、需要は持続的に拡大している。今回の事業統合で対象となる、ボンディング装置とモールディング装置市場規模は現在3000億円程度だが、将来的には4000億円規模になる」と語る。そして、新川とアピックヤマダが関わる半導体後工程と、ヤマハ発動機が関わる表面実装工程の両方の技術が求められるSIP(System in Package)や高密度モジュール部品の市場が拡大している。今回の事業統合によるターンキーソリューションの提供は、このトレンドを捉えるためのものだ。「半導体の製造工程は、ウエハーを処理する前工程、ウエハーをダイに切り出してパッケージングする後工程に分かれているが、最近ではこの切り分けもあいまいになっている。前工程から後工程にいったん飛び、また前工程に戻ってから後工程に行くといったことも多い」(アピックヤマダ 代表取締役社長の押森広仁氏)という。

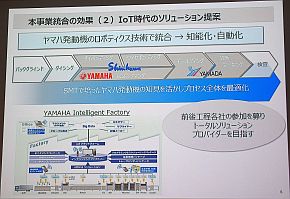

さらに、装置導入による生産ラインの自動化だけでなく、生産管理システムやデータ・AI(人工知能)の活用によるさらなる自動化の拡大も求められている。ヤマハ発動機は、同社のロボティクス技術を活用することで、先述のターンキーソリューションを核とする知能化や自動化の需要を捉えていきたい考えだ。

トータルな自動化ニーズの増大に対応すべく(左)、ヤマハ発動機のロボティクス技術を活用(右)。3社以外の新たな参加企業を募り、トータルソリューションプロバイダーを目指す(クリックで拡大) 出典:ヤマハ発動機

トータルな自動化ニーズの増大に対応すべく(左)、ヤマハ発動機のロボティクス技術を活用(右)。3社以外の新たな参加企業を募り、トータルソリューションプロバイダーを目指す(クリックで拡大) 出典:ヤマハ発動機また、日本発の新しいプロセス技術を創造・発信する企業として、3社以外にも新たな参加企業を募っていく。「具体的なアプローチはまだしていない」(加藤氏)とするものの、ウエハーの薄化を行うバックグラインダーや、ウエハーをダイに切り分けるダイシング、検査といった工程の有力装置ベンダーが候補になりそうだ。これらの取り組みにより、半導体後工程製造装置、電子部品組立装置市場で世界トップシェアを目指す。

加えて、ヤマハ発動機が2018年12月に発表した2030年に向けた長期ビジョンのもと、獲得したプロセス技術、ノウハウ、市場を軸に、既存事業分野以外の新たな成長事業を創出することも視野に入れている。

Copyright © ITmedia, Inc. All Rights Reserved.